5 年金保険と税控除

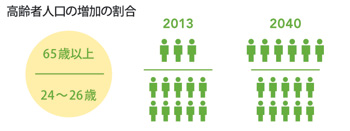

皆さんご存知のように、日本もドイツも少子高齢化により、高齢者人口の割合は今後も増加していきます。現在ドイツでは、20~64歳の人口10人に対して65歳以上の人口は3人。これが2040年、つまり現在40歳の人が年金生活者になる頃には、10人に対して6人と2倍になります。

現在40歳の人が45年間、公的年金保険料を収めた場合の年金受給額は、現在の実質収入の半分以下と言われています。そこから、健康保険料や家賃を支払わなければならないのです。公的健康保険の場合は収入に対して一定の割合で保険料が決まりますが(保険料は保険会社によって、多少異なりますが介護保険を含めて平均は9.4%くらいです)、プライベート健康保険の場合は、収入にかかわらず料金が一律なので高くつきます。その点もあらかじめ考慮しておく必要があります。

実際、年金生活に入ってプライベート健康保険料が支払えなくなった人が続出し、社会問題となっています。プライベート保険に加入している被雇用者の場合、年収が一定以下(2022年時点では5万8050ユーロ以下)になれば、公的健康保険に加入し直すことになります。フリーランサーの場合は配偶者を雇用することによって、その配偶者の加入保険を公的健康保険に戻すことも可能です。

このような状況下では、将来貧困レベルに陥る高齢者が増えることになります。そこで連邦政府は、様々な補助金や税金控除などの制度を用意し、個人年金や住宅購入を奨励しているので、それらの制度を利用しない手はありません。しかし、それらの制度は初めから最適にデザインされておらず、時と共に複雑化が進み、個人で内容を把握するのが難しくなってきています。また、将来も変化する可能性があるため、それに合わせて見直しが必要とされます。

2000年代、リースター年金(Riester-Rente)やリュールップ年金(Rüruprente または Basisrente)などの制度が導入され、年金制度の改革が行われました。しかし、金融機関などが各消費者に合わせた適切なアドバイスを行っていないために、効果的に控除特典が利用されていなかったり、不適切な年金商品を買わされたりというケースが多いのも実情です。年金保険加入者は、まず毎月の保険料(Monatliche Beiträge)が税金控除の対象になっているかどうかを確認し、そうでない場合は加入保険を見直してみた方が良いかもしれません。

2004年末までの年金保険契約は、一括受給時の運用益が非課税ということで、この年に多くの私的年金保険が販売されました。ところが、それらの私的年金保険の月額保険料は税金控除対象とはならず、その翌年に始まった、月額保険料が控除対象となるリュールップ年金の方が実際の控除額が多くなるケースが多々あります。リュールップ年金の場合、一括受給はできず、毎月の年金としてしか受給できないなどの違いはありますが、まずベースとなる年金は、高齢貧困のリスクを避けるため、終生年金として確保するのが良いでしょう。年齢や収入にもよるので一概には言えませんが、2004年以前の契約については支払い停止(Beitragfreistellung)手続きをし、控除対象となるものに切り替える方が、手数料を差し引いても有意義であることが多いのです。ただ、個々のケースで最適な方法は異なりますので、年金の最適化については、専門のアドバイザーなどに相談されることをお勧めします。

インベスト・イン・ババリア

インベスト・イン・ババリア スケッチブック

スケッチブック

山片 重嘉 (やまかたしげよし)

山片 重嘉 (やまかたしげよし)